开云提款靠谱官方入口现货黄金大跌 2%;与此同期-开云提款靠谱欢迎您✅ 官方入口

发布日期:2025-01-07 09:23 点击次数:98鹰派降息"来了开云提款靠谱官方入口。

2024 年 12 月 19 日凌晨,好意思联储晓谕降息 25 个基点,将联邦基金利率见解区间从 4.5%-4.75% 下调至 4.25%-4.5%。这亦然继 9 月和 11 月之后,好意思联储贯串第三次降息,全年累计降息幅度达到 100 个基点。

尽管降息幅度顺应市集预期,但好意思联储主席鲍威尔的"鹰派"言论却让市集"冰火两重天"。

鲍威尔指出,FOMC 声明中加多对于调遣利率"幅度和时机"的措辞标明,好意思联储正处于或接近放缓降息的本事。更新后的好意思联储点阵图清爽,19 位 FOMC 委员中,10 位支合手来岁降息两次,另外 3 位支合手降息 1 次或 3 次。而在 9 月时,市集大宗预期好意思联储会在 2025 年降息四次。

此次"鹰派降息"激发市集剧烈波动。好意思股三大指数全线跳水,扫尾收盘,说念指、标普和纳指分辨下落 2.58%、2.95% 和 3.56%;贵金属价钱暴跌,现货黄金大跌 2%;与此同期,好意思元指数急剧上扬,一度冲至 108.28,创下 2023 年新高;10 年期好意思债收益率也随之短线走高。

转头鲍威尔畴昔四年多的指导,他玄妙欺诈言辞和政策信号,不仅奏凯指导市集预期,还灵验减少了市集的不笃定性与剧烈波动,号称"预期经管专家"。是以说,他的言论更多是指导市集预期,而非作出最终决议。

基于接下来的分析,咱们以为,鲍威尔这个戏码不会演太久,好意思联储概况率会链接实施宽松的货币政策,这会为我国货币政策提供更大的操作空间,并为 A 股市集带来积极利好。

12 月 9 日,中共中央政事局会议吹响了 2025 年的经济政策军号,明确忽视将实施愈加积极的财政政策和抑遏宽松的货币政策。而"抑遏宽松的货币政策"这一表述,时隔 12 年再度出当今高层文献中——这可不是小事,意味着政策基调正在发生庞大革新。

但问题在于,为什么咱们以为鲍威尔不得不降息?这一切,还需从好意思国刻下高企的债务水慈祥日益严峻的财政赤字问题中寻找谜底。

借新债还宿债

好意思国面前的财政现象存在一个严重问题——借新债还宿债。约略来说,政府通过刊行新的债券来偿还到期的宿债本金,这种作念法推行上访佛于"庞氏骗局"。诚然短期内这种样貌能够保管财政运转,但历久来看,这种依赖债务的格式极其不恰当。

如果好意思联储聘用不降息以至加息,好意思国的财政赤字将进一步恶化,这不仅会加重政府的债务包袱,还可能对好意思国经济的恰当性组成巨大压力,最终激发一系列四百四病。

自 20 世纪 80 年代以来,好意思国的债务范围合手续飙升。1990 年时,好意思国政府债务总数约为 3.2 万亿好意思元,2000 年增至 5.62 万亿好意思元,2010 年进一步突破 13.5 万亿好意思元。参加 2020 年,债务总数已达到 27.7 万亿好意思元,2023 年更是突破 34 万亿好意思元。扫尾 2024 年 12 月 17 日,好意思国未偿债务总数达到 36.19 万亿好意思元,大幅超出了设定的 33.1 万亿好意思元债务上限——即好意思国政府借款的法定上限。

面前,预测这一债务上限将在来岁 1 月到期。如果好意思国国会不接受伏击活动提高或暂停债务上限,财政部将会停摆,政府就会靠近违约风险。这亦然为什么特朗普在 12 月 19 日公开命令取销债务上限的原因之一。

好意思国债务越堆越高,罪魁罪魁是好意思国政党轨制的分裂,尤其是两党在财政政策上的博弈。

好意思国的政党轨制以两党制为基础,主如果民主党和共和党之间的竞争与调解。由于这两个政党在经济政策、社会政策和财政经管等方面的理念和优先事项存在较大不对,它们在财政政策上的博弈往常影响到决议的效果和一致性。

两党之间的博弈常常导致短期内通过加多债务来处罚财政问题,而费事永久的财政调动和赤字抑遏措施。这种情况加重了好意思国债务的扩张,最终可能影响国度的财政可合手续性。

债务加快扩张这个经由自己并不清新,但问题在于——如果市集利率飞腾或好意思联储加息,政府的新债利息将比以往更高。扫尾 2024 年 9 月末,未偿还好意思国联邦债务的加权平均利率为 3.32%,约为 15 年来最高水平。

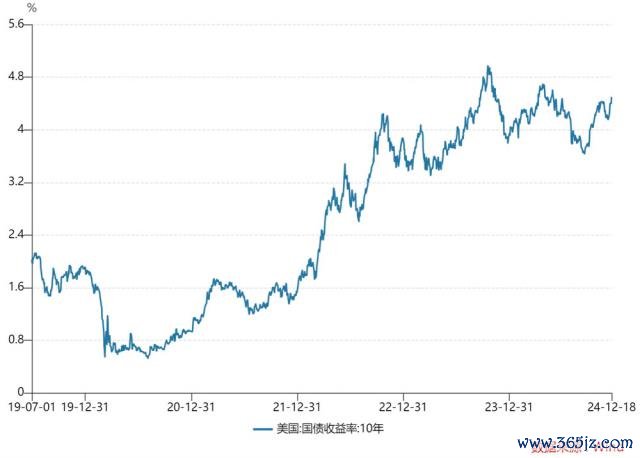

举个例子,尤其是在疫情后,2021 年底好意思国的利率处于历史低点,10 年期国债的收益率约为 1.5%。低利率让好意思国政府得以低本钱刊行新债,圣洁搪塞滚动债务。但参加 2023 年,跟着好意思联储加息,10 年期国债的收益率飙升至 3.5% 或更高。新债的利息本钱随之飞腾,意味着政府靠近着更千里重的偿债压力。

这种情况的后果是,政府开销加多、债务滚动和利息支付的包袱加重,而经济败落和一系列减税政策的实施使得财政收入合手续下降,这种矛盾的地方导致了财政赤字的约束扩大。

为了弥补这一赤字,政府只可聘用通过发债来填补财政缺口,而这些新债又带来更高的利息开销,从而使得好意思国堕入了"债务的恶性轮回",最终可能堕入"长久偿还不了"的困境。

问题来了,既然好意思元是民众储备货币,好意思国为何不径直印钱来处罚债务?

为何不径直印钞?

好意思国政府的融资样貌主要有刊行国债、增发好意思元和税收收入等。好意思国政府为何更倾向于发债而不是径直印钞来融资呢?主要有两方面原因:

一方面,好意思国的货币刊行是由好意思联储认真,而非由好意思国政府径直抑遏。

好意思国的货币政策由好意思联储认真,而财政政策(如税收、政府开销等)则由好意思国政府(通过国会和总统)制定。诚然好意思联储的主席是由总统提名并由连络院说明,但好意思联储的操作弥散寥寂于总统和国会的日常抑遏。

好意思国政府莫得径直打扰好意思联储的权柄,也等于说好意思联储往常不会因为财政压力大而径直聘用降息或者印钞,因为好意思联储的货币政策见解主如果杀青价钱恰当(抑遏通货延迟)和最大化办事,而不是径直反馈政府的财政压力。

但如果好意思国财政现象的恶化,可能会激发经济放疏漏金融市集波动的问题,这就会转折影响好意思联储的政策。

另一方面,印钞并不是"灵丹灵药",而是一个可能让好意思国堕入更深困境的双刃剑。

好意思元四肢寰宇货币,赋予了好意思国刚劲的"铸币特权"。成绩于好意思元的民众需求,好意思国不仅能够圣洁融资,还能通过好意思元购买险些民众总共的商品——毕竟,民众外汇储备的 60% 和民众买卖结算的 40% 齐依赖好意思元。

关联词,这并不虞味着好意思联储不错运用安定地"印钞"——好意思元的往常流畅并不等同于无门径的货币超发。如果好意思联储过度印钞,新增的好意思元最终会回流好意思国,这例必会加重国内的货币供应,推高通货延迟。

这种通胀压力将导致好意思元贬值,以至可能让好意思元沦为"废纸",加快民众范围内的"去好意思元化"程度。

与此同期,市集上的好意思元增多,投资者对风险的担忧也会加重。为了搪塞通胀,投资者将条目更高的请问,这意味着好意思国改日刊行的债务将靠近更高的利率。债务利息包袱的加多不仅无法缓解好意思国的财政困境,反而会让债务问题愈加严重,参加"恶性轮回"。

是以说,诚然印钞短期内可幸免高利息包袱,但历久会导致货币贬值和经济不稳,而发债不错低本钱从外洋市集融资。寰宇列国在外洋买卖中大宗使用好意思元,很多国度和企业齐合手有好意思元四肢储备货币,这为好意思国提供了低本钱融资的上风,尤其是通过刊行好意思国国债来筹集资金。

不外值得细心的是,过度依赖债务融资诚然能暂时缓解短期资金需求,但历久来看,这种"借更多钱"的策略无疑加重了财政危急。政府一方面需要面对约束增长的债务包袱,另一方面又不得不依赖于债务融资,这种地方可能导致越来越严重的债务问题。

如果好意思联储不降息以至加息,可能会导致好意思国财政赤字约束恶化,最终可能会影响好意思国经济的恰当性,并导致民众对好意思元的信任下降,以老友意思国可能靠近财政歇业。

好意思联储不得不降息

要念念破裂这一恶性轮回,表面上有两条前途:加多联邦收入或减少财政开销。关联词,现实中这两者的实施齐充满清贫——特朗普的减税政策会进一步裁汰收入,同期研究到好意思国的民众军事计谋地位和国内务治压力,国防预算的削减险些是不可能的。

在这种情况下,好意思联储可能会聘用降息来减轻政府的债务包袱。降息诚然不成从根蒂上处罚债务问题,但它确乎能暂时缓解部分利息支付的压力,给政府更多本事搪塞弘大的债务包袱。

降息的影响远不啻于此,它推行上也和特朗普的"好意思国优先"政策高度契合。

特朗普的中枢政策之一等于促进制造业回流,他但愿通过减税、收缩监管等措施,进步好意思国脉土分娩的竞争力,尤其是在价钱方面。降息会导致好意思元走弱,使得好意思国商品在外洋市集上变得更低廉,进而进步好意思国制造商的民众竞争力。

天然,降息带来的新问题也会随之而来。

民众投资者,包括列国央行和机构投资者,购买好意思债的最大能源,恰是基于好意思元的"黄金信用"和好意思国政府的财政背书。但跟着好意思国财政赤字率约束扩大,好意思债的风险溢价启动飞腾,投资者可能条目更高的请问(即利率)来赔偿可能的风险。也等于说,独一高利率能力保管好意思国"借新债还宿债"的格式,确保这一轮回得以链接。

如果好意思债利率不升反降,那么好意思债的诱骗力例必大幅裁汰,特地是在好意思元信用逐步下降的布景下,购买好意思债的意愿将会进一步减弱。

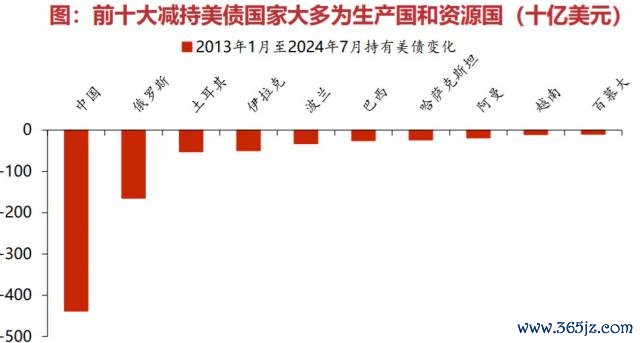

事实上,很多合手有好意思债的国度启动减合手。2022 年以后,前六大减合手好意思债的国度包括中国、日本、波兰、越南、伊拉克和捷克。这些国度曾通过买卖顺差购买好意思债,为好意思国经济提供资金支合手,如今这一"资金链"正在安宁断裂。

(图片起首:华源证券)

在这种情况下,好意思联储被动购买"卖不出去"的国债,这径直导致了其财富欠债表的延迟,这等于典型的"扩表"步履。自疫情爆发以来,面对经济冲击,好意思联储连忙加大了财富购买力度,导致财富欠债表在短期内急剧延迟。扫尾 2024 岁首,好意思联储的财富欠债表总范围已达到约 8.5 万亿好意思元。

好意思联储的合手续"扩表"加多了市集流动性,如果经济获得复苏,破费者信心回升,市集需求回暖,过多的货币供应则可能最终激发高通胀。而特朗普政府可能通过加关税、执行强项的侨民政策等妙技,推高分娩本钱,会进一步加重通胀压力。这一地方彰着会加多好意思联储合手续降息的压力。

好意思联储可谓正处于两难境地——降息诚然能缓解债务压力,但在"去好意思元化"趋势下,低利率会进一步削弱好意思债的诱骗力,迫使新债依赖好意思联储扩表,这可能激发高通胀;而加息则有助于保管"借新债换宿债"格式的运转,但这将加重好意思国财政崩溃的风险,以至触及举座经济。

但两害相权取其轻。

正如咱们之前提到的,诚然中好意思经济叛逆风险在积存,但这种叛逆并不是莫得上限,而是具有一定的范围和制约,一朝破裂了这个界限,好意思联储靠近的地方将愈加严峻。因此,高通胀巧合如预期那样爆发。

一言以蔽之开云提款靠谱官方入口,好意思联储只可走上合手续降息之路,鲍威尔的"预期经管"也不会长久奏凯。这不仅是好意思国的例必聘用,也为我国货币政策提供了更大的操作空间。同期也再次支合手了咱们之前的不雅点——在历久视角下,好意思元向下,黄金朝上。